幸福來得太突然。

3月30日,《國務院辦公廳轉發証監會關於開展創新企業境內發行股票或存托憑証試點若干意見的通知》(下稱《若干意見》)正式發布。這意味著,“獨角獸”企業(一般被認為是估值超10億美元的初創企業)和海外紅籌股重返A股之路又進了一步。

對此,投行、券商等奔走相告,為即將來臨的資本盛宴歡呼雀躍﹔先知先覺的資本早已用異常的熱情來擁抱創新企業,富士康、寧德時代、小米等概念股被熱炒。

然而,這場意志異常堅定,行動異常迅速,力度異常之大的變革,絕非僅僅接紅籌股回家那麼簡單。

競賽

准確地說,這是全球資本市場對新經濟的一場爭奪競賽。

今天,全球最大流媒體音樂服務商、瑞典公司Spotify登陸紐約証券交易所,上市方式很特殊:直接上市(Direct Listing),即不發行新股,隻需簡單地登記現有股票,即可在資本市場上自由交易。

這是紐交所專為獨角獸量身定制的特殊規則,既不要IPO,也不要承銷商,直接登記股票,就可以上市交易。可見,美國對獨角獸企業有多麼渴望。

新加坡也加入爭搶行列。2018年1月,新交所宣布將允許企業採用“兩級投票制股份結構”(企業創始人和外部投資人可以持有不同類型股票,主要區別在於兩類股票擁有不同權限的表決權)上市。3月9日,新交所執行副總裁周士達表示,預計今年7月就能迎來首家同股不同權企業上市。

2013年,因“VIE”結構(指擬上市公司在國外設立一個平行離岸公司,以其作為未來上市或融資的主體,然后,這個離岸公司經過一系列投資活動,最終在國內落地為一家外商投資企業)及其他問題,將阿裡巴巴拱手讓給紐交所之后,香港交易所加速變革。

去年12月,香港聯交所宣布進行上市制度改革,擬允許創新企業採用“同股不同權”架構赴港上市。今年2月,港交所又發出特殊上市指引,放寬對創新企業盈利指標的要求。

參與

對於A股來說,這種需求則更加迫切。

多年來,受A股上市政策的諸多限制,像騰訊、阿裡巴巴、京東等我國新經濟龍頭企業不得不奔赴海外上市,形成“境內掙錢、境外分紅”的格局,讓多少投資者在難眠之夜輾轉反側,嘆息不已。

好在,好消息慢慢傳來。

今年1月初,証監會主席助理張慎峰在中關村科技園區調研資本市場服務新經濟情況時表示,“園區內的企業家和創業者提出的一些長期懸而未決的難點、痛點問題,讓我們直觀而深刻地認識到,境內資本市場的差距和發展空間十分巨大,我們建設資本市場強國的責任和壓力十分巨大,需要拿出更大的勇氣和魄力推進改革。”

此次《若干意見》打破此前遷延多年的諸多桎梏,推出CDR,盈利不再是硬性指標,VIE(協議控制)架構也沒有問題,正顯示出超常的勇氣和魄力。

何為CDR?

舉個例子,A公司原本在美國上市,現在A公司決定拿出1億股公司股票(美股)寄存在B銀行北美分部那裡,然后B銀行就可以在內地發行對應的1億股存托憑証,上市后按照人民幣交易。其最大的好處,就是規避了公司A股上市的盈利、股權等一系列法律要求。

那麼,這一速度會有多快呢?2月28日,有媒體報道,監管層對券商作出指導,包括生物科技、雲計算在內的四個行業若有“獨角獸”,立即向發行部報告,符合相關規定者可以實行“即報即審”。

還有消息人士稱,今年上半年一定會有獨角獸在A股市場出現。不論消息是否准確,但足見相關部門的決心。

改革

的確,這次速度之快有些超出預期,從坊間傳出獨角獸IPO新政到兩會熱議,再到試點意見頒發,僅一個多月。

不過,這看似突如其來的變革,其實並非急就章,也絕非單兵突進。

毋庸諱言,在制度層面,我國資本市場與海外成熟的資本市場還有一定差距。這就需要我國資本市場要盡快補短板,強結構,從供給側發力變革。

從這次的《若干意見》看,它也還只是一個籠統的框架,此后還要對我國資本市場現行的諸多政策、制度做出較大幅度的修訂。

此外,這次試點對注冊制的規定也能看出試水之意。仔細研讀《若干意見》,不少條款已經頗為接近注冊制。不過,新成立的科技創新產業化咨詢委員會,是不是另一版本的發審委,最終為其遴選的獨角獸做某種程度的背書,尚待解答。

從市場結構來看,當前A 股的產業結構中市值佔比最大的是金融(23.8%)、工業(16.59%)﹔美股市值佔比最大的是信息技術(22.68%)、金融(16.86%)。我國資本市場的新經濟佔比明顯低於美國等其他國家,2017年末A股市場的新經濟市值佔比約35.42%,遠低於美國的57.36%和中概股的63.89%。

今后,獨角獸企業回歸A股會增加資本市場的新經濟產業佔比,拉動上下游產業鏈同步發展。新經濟企業佔A股比例大幅提升是大趨勢。

2017年世界獨角獸企業分布圖

制高點

爭奪新經濟企業背后,是佔據未來經濟制高點。畢竟,這個時代,誰擁有新經濟,誰就擁有未來。

此次試點方案就明確,“支持創新企業在境內資本市場發行証券上市,助力我國高新技術產業和戰略性新興產業發展提升,推動經濟發展質量變革、效率變革、動力變革。”

具體來看,這次試點企業“針對少數符合國家戰略、具有核心競爭力、市場認可度高,屬於互聯網、大數據、雲計算、人工智能、軟件和集成電路、高端裝備制造、生物醫藥等高新技術產業和戰略性新興產業,達到相當規模的創新企業。”

前段時間,一份被誤傳為科技部“欽點”的獨角獸名單,被二級市場狂熱追捧,也多少說明了市場對科技型企業的期待。

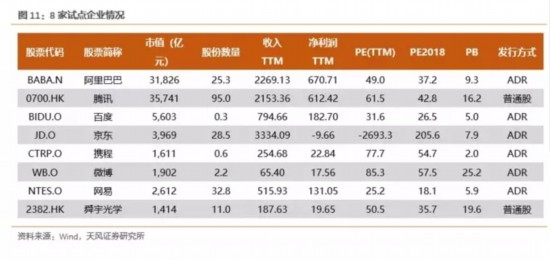

市場預期的首批試點8家企業

不過,《試點意見》蹄疾卻步穩,對試點對象劃出了三大類:一是已在境外上市的紅籌企業,市值不低於不低於2000億元人民幣﹔二是尚未在境外上市,最近一年營業收入不低於30億元人民幣且估值不低於200億元人民幣。三是收入快速增長,擁有自主研發、國際領先的技術,同行業競爭中處於相對優勢地位的紅籌企業和境內企業。

這也被業內人士認為是試點的先后順序,將逐步推進。

據媒體報道,目前,符合第一條標准的,大概有騰訊控股、阿裡巴巴、中國移動、百度、京東、網易、吉利汽車等7家紅籌企業。

第二類中,全國人大代表樊芸受邀到証監會溝通相關建議后曾表示,“証監會透露,目前國內獨角獸企業中,資產10億美金的100家左右,20億美金的不超過50家,接下來准備分批推進A股上市。”這麼看來,對國內獨角獸企業,証監會似乎已經有一份自己的名單和相應的計劃表。

不過,需要提醒的是,獨角獸只是盛行於一級市場的一個通俗說法,市場估值也常常跌宕起伏。獨角獸企業也並不意味著更低的投資風險,更可靠的經營質量。

曾有一家移動互聯企業先后獲得軟銀、中信等大牌資本的追捧,連續虧損5年后,終因業績難以兌現,而不得不大規模收縮,其估值也從一度高達50億元,最終無人問津。

一些中概股回歸后成長性也難以為繼。2015年巨人網絡借殼世紀游輪,此后市值一度高達1550億元,現在隻剩下650億元。

從美股私有化回歸A股的360,其最高市值一度達到4200億元,如今市值已隻剩2822億元,而這些損失顯然是由追高的投資者埋單。

投資有風險,入市需謹慎。不論是面對現有上市公司,還是即將風光登場的獨角獸,投資者都應該漸漸回歸價值投資,而非熱衷於概念股的炒作。

無論如何,春天來了,“陌上花開,可緩緩歸矣”。